币圈巨变!MakerDAO豪赌10亿美金,一场关乎生死存亡的豪赌!

MakerDAO 重塑品牌与代币转换:转型之路的开端

MakerDAO,作为 DeFi 领域的先驱,正悄然进行一场意义深远的变革,从品牌更名为 Sky Protocol,到治理代币 MKR 逐步被 SKY 取代。尽管创始人 Rune Christensen 早在 2022 年就提出了旨在整合现实世界资产(RWA)、优化经济机制和品牌重塑的“终局计划”,但这场转型并未引起市场的广泛关注。

从 MKR 到 SKY:代币经济模型的演变

Sky Protocol 的推出标志着 MakerDAO 从单一稳定币协议向多元化 DeFi 生态的转变。通过 sky.money 平台,用户可以 1 MKR 兑换 24,000 SKY 的固定比例自愿转换。

截至 2025 年 3 月 25 日,MKR 的总供应量已缩减至约 87.4 万枚,其中 11.8% 已完成向 SKY 的转换。 这一比例反映出部分持有者对新生态的观望态度。

DAI 到 USDS:稳定币体系的升级

与此同步,稳定币 DAI 提供了 1:1 升级至 USDS 的路径,用户质押 USDS 可获得 SKY 奖励,这显著增强了 USDS 的功能性。

Sky 生态的锁仓总价值(TVL)约为 4.8 亿美元,USDS 的流通量估算为 15 亿美元,显示市场对新稳定币体系的初步接受。然而,由于 Dai 的供应总量仍高达 83 亿美元,意味着大部分 Dai 尚未完成升级,这为 USDS 的增长提供了广阔空间。

自愿转换:保留灵活性与未来潜力

值得注意的是,升级为 Sky 生态并非强制性,Dai 和 MKR 用户可以选择保留原始模式。只有持有 USDS 和 SKY 才能解锁 Sky 协议的完整功能,例如参与治理、获取奖励或使用新模块。

这种自愿转换的设计既保留了 Maker 的灵活性,也为 Sky 的推行留下了缓冲期。例如,持有 Dai 的用户若不升级,将无法享受 USDS 的质押收益,而 MKR 持有者若不转换为 SKY,则可能错失对新生态的治理权。

Sky 通过代币转换和品牌重塑,不仅统一了治理体系,为 USDS 注入了新的活力,同时也为后续的经济模型优化和 RWA 战略提供了坚实支撑。尽管转换进度尚未全面覆盖,11.8% 的转换率表明仍有大量 MKR 持有者持观望态度,但 Sky 的生态雏形已初具规模。未来,随着 USDS 流通量的增长和更多功能的推出,这一比例有望进一步提升。

SKY 智能销毁引擎:优化代币经济的新机制

Sky 引入了“智能销毁引擎”(Smart Burn Engine)机制,旨在通过减少 SKY 代币的流通供应来优化其经济模型。

销毁机制的运作与规模

据 Sky 联创 Rune 在 X 平台发文,该机制已于近期启动,每天动用约 100 万 USDS 的速率购买 SKY 代币并将其销毁。

暂按此速度估算,年销毁金额约 3.65 亿美元。结合 MKR 当前市场价格(约 1270 美元)和 1:24,000 的兑换比例,SKY 的单价约为 0.053 美元。据此计算,每年销毁的 SKY 数量约 6.89 亿枚。若 SKY 的初始总供应量设定为 240 亿枚,年销毁量占总量的约 2.87%。

资金来源:协议盈余与 RWA 的支持

资金来源是这一机制的关键支柱。Sky 的销毁资金主要依赖协议盈余,其中代币化美债的利息收入扮演了关键角色。

根据 makerburn.com 数据显示,目前由 DAO 控制的 Treasury 财库总盈余为 1.39 亿美元,主要来源于 Dai 的借款利息和早期 RWA 收益。然而每年 3.65 亿美元的销毁需求远超当前盈余,表明 Sky 可能依赖未来的 RWA 投资收益或其他收入来源补充资金。

通缩模型:提升稀缺性与长期价值

这一机制通过减少 SKY 的流通量,逐步提升其稀缺性,为长期持有者创造了价值增长的空间。

相较于 Maker 时代 MKR 的缓慢销毁(年均 1%-2%),智能销毁引擎的规模和自动化特性更为激进,展现了 Sky 在代币经济设计上的创新。同时,销毁行动依托 RWA 收益,凸显了 Maker 在现实资产领域 的先发优势。从更广的视角看,这一策略强化了 Sky 在 DeFi 稳定币市场的竞争地位,特别是在 USDS 流通量逐步取代 Dai 的背景下,其通缩模型可能吸引更多关注长期回报的投资者。

MKR/SKY 质押与 Seal Engine:增强生态粘性的策略

Sky 的 Seal Engine 机制为用户提供了一种新的参与方式:将 MKR 或 SKY 代币锁定,以换取质押奖励(Seal Rewards),奖励通常以 USDS 或者 Sky Star 代币(如 SPK)形式发放。

Seal Engine 的运作与吸引力

截至目前,这一机制的总锁定价值(TVL)已达 2.1 亿美元,显示出一定的吸引力。

与传统质押不同,Seal Engine 保留了一定灵活性:锁定的代币虽不可直接取出,但用户可通过借出 USDS 获取额外资金,当前借款利率为 20%,由链上治理动态调整。这一设计降低了锁仓的流动性成本,使更多用户愿意参与。然而,解锁时需支付退出费用,初始为 5%,并随时间递增至最高 15%。

质押奖励:增强 USDS 的流通性与实用性

质押机制为持有者提供了稳定的收益来源。

以 USDS 作为奖励媒介,不仅增强了其在 DeFi 生态中的流通性和实用性,还通过与 SKY 的绑定提升了生态的整体粘性。

战略意义:SKY 的多元化定位与行业引领

Sky 的代币经济模型已从 MKR 时代的单一销毁机制,演变为销毁与质押并重的多维体系。智能销毁引擎通过逐步减少 SKY 供应,推动其价值增长;Seal Engine 则通过锁定代币和奖励机制,强化了生态粘性。USDS 的稳定性与 sUSDS 的收益属性进一步丰富了这一体系。

从单一销毁到多维体系:代币经济模型的演变

Sky 正在构建一个更复杂、更具弹性的代币经济模型,以适应其多元化的发展战略。

RWA 的引入:核心支柱与抗风险能力

RWA 的引入是这一模型的核心支柱。相较于依赖链上资产波动的传统 DeFi 协议,Sky 通过现实资产的收益实现了更可靠的现金流,这不仅为生态内的经济活动提供了保障,也为在市场低迷期的抗风险能力奠定了基础。

突破局限:机构化与去中心化并存的新路径

与 Aave 和 Compound 等协议相比,Sky 的独特之处在于通过 RWA 连接链上与链下资产,突破了 DeFi 依赖加密原生资产的局限。Aave 专注于提供流动性和借款服务,Compound 则深耕去中心化借贷市场,而 Sky 则通过代币化美债等资产,开辟了一条机构化与去中心化并存的新路径。这种定位使其不仅在稳定币领域保持领先,还在现实资产整合的赛道上抢占先机,为行业树立了新的标杆。

与华尔街合作的信号:重塑市场信心

值得注意的是,Sky 的转型正伴随着与传统金融巨头的深度合作。BlackRock-Securitize、Superstate 和 Centrifuge 的代币化美债产品即将获得 Sky(原 MakerDAO)高达 10 亿美元的投资计划拨款。

10 亿美元投资计划:与传统金融巨头的深度合作

具体而言,该计划的最终分配将由市场驱动,上限为 10 亿美元。若按上限分配,BlackRock-Securitize 发行的 BUIDL 预计获 5 亿美元,Superstate 的 USTB 获 3 亿美元,Centrifuge 的 JTRSY 获 2 亿美元。在社区治理批准后,这些资产将成为 Sky 原生稳定币 USDS 及其收益对应货币 sUSDS 的抵押品。这一合作不仅为 Sky 的经济模型提供了更坚实的资产支持,也在华尔街资方减持 MKR 的背景下释放了重要市场信号。

BlackRock 的认可:技术与合规性的验证

在过去几年中,部分华尔街资方(如 a16z)对 Maker 的战略方向存疑,逐步减持 MKR,导致市场信心一度受挫。然而,与 BlackRock 等顶级机构的合作可能扭转这一叙事。BlackRock,作为全球最大资产管理公司,管理资产超过 10 万亿美元,其代币化产品 BUIDL 被 Sky 选中,表明 Sky 的技术和合规性已达到机构认可的标准。这一选择不仅为 USDS 和 sUSDS 的稳定性注入了高流动性、低风险的现实资产,也标志着 Sky 在传统金融领域可能重新获得信任。

重塑叙事:扭转颓势与长期愿景

这一信号在当前背景下尤为关键。10 亿美元的投资规模不仅验证了 Sky 连接 DeFi 与传统金融(TradFi)的战略价值,还可能改变资方的观望态度。以 BlackRock 的行业影响力为背书,Sky 或将吸引更多传统资本的关注,从而扭转此前减持带来的颓势。更重要的是,这一合作直接支持了 Rune 的长期愿景:通过 RWA 的深度整合,Sky 不仅能在 DeFi 领域保持领先,还能在 TradFi 的机构化浪潮中占据一席之地。这一动向为 Sky 的未来发展注入了新的动力,预示其经济模型的潜力将在更广泛的金融生态中逐步兑现。

股票型基金

MORE>-

揭秘中国股市的“缅A”:国家队、规则与散户的博弈

近年来,不少人谈论着“缅A”,却对这个概念知之甚少。实际上,它指的是...

-

黄金期货趋势预测:技术、基本面与市场情绪的综合分析

黄金期货市场波动剧烈,精准预测其走势是众多投资者追求的目标。然而,黄...

-

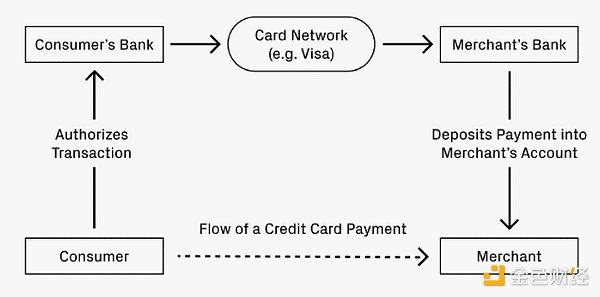

稳定币的未来:借鉴信用卡网络的成功经验

稳定币是近年来最具变革性的支付方式,改变了资金流动的模式,其低廉的跨...

-

ETH 4小时K线图技术分析:短期震荡,谨慎观望

近期ETH价格经历震荡下跌,当前价格在2446.38美元附近运行。4...

-

基金圈大地震!贝莱德、红塔红土同时换帅,背后真相细思极恐!

基金公司高管变动频繁:贝莱德与红塔红土双双换帅近期,基金行业人事...

-

感谢分享石四药集团的公告解读!这篇文章分析得比较全面,结合了资本运作、公司发...

-

感谢分享博时中债5-10农发行A基金的信息!近一年11.23%的收益率看着不...

-

感谢分享ChatGPT的分析,很有参考价值。文中提到的‘拉高出货’和鲸鱼操纵...

-

似水年华 评论文章:金属价格下跌,原因复杂,宏观经济和供需关系是主要因素。区块链技术应用于金属市...

-

跌破10万美元?这波动也太大了!看来特朗普的政策影响比想象中复杂,专家预测更...

- 最近发表

-

- 2025医药基金异军突起:蔡依林、易烊千玺都看好,创新药策略领跑,港股科创板成关键血謎拼圖

- 股市“虚假繁荣”藏隐忧:大盘股护盘难掩空头逆袭,成交量不足需警惕

- 孟耿如关注!美股震荡、孙兴慜赛事:掌握交易真谛,迎接挑战

- 美股震盪避險情緒升,地緣政治推升黃金看漲,國泰金籲配置抗系統風險。

- 金價震盪機遇:懸壺金翁策略、美債殖利率影響與NBA MVP啟示

- 宠物经济万亿商机:源飞宠物营收藏隐忧,蔡力行也关注,威力彩般诱人?

- 有友食品西雅展:鳳爪創新升級,打造國民零食品牌

- 烘焙奧運:中國國際焙烤展揭幕,聖牧塞茵蘇「0芽孢」馬斯卡彭引領清潔標籤革命

- 深交所全球投資者大會:聚焦中國新質生產力,警惕投資風險與挑戰

- 2029加密貨幣:比特幣島興衰、中本聰神話與隱秘圈的覺醒【蘇花公路、fantasy life i】